入れ歯は医療費控除の対象になる?計算方法や確定申告に必要な書類について解説

入れ歯の治療には高額の費用がかかりますが、医療費控除制度を利用すればその負担をある程度抑えられます。

ただし医療費控除制度の利用には条件があるため注意が必要です。

この記事では、医療費控除について詳しく解説します。

医療費控除額の計算方法や確定申告に必要となる書類、申請手順などについてもまとめているため、ぜひ参考にしてみてください。

医療費控除とは

医療費控除とは、1月から12月までの1年間にかかった医療費の一部を税金から差し引く制度のことです。

会社員の場合は所得税の還付が受けられ、個人事業主の場合は節税できます。

高額な医療費が発生した場合でも、医療費控除を利用することで負担を軽減することが可能です。

医療費控除を利用するためには、以下の条件を満たす必要があります。

- 納税者が自分または自分と生計を共にする配偶者やその他の親族のために支払った医療費であること

- その年の1月1日から12月31日までの間に支払った医療費であること

上記の条件を満たしたうえで確定申告をすることで、医療費控除を受けられます。

入れ歯も医療費控除が適用される

入れ歯も医療費控除が適用されます。

ここでは対象となる歯科治療について見てみましょう。

対象となる歯科治療

医療費控除の対象となる歯科治療には以下のようなものがあります。

- 虫歯や歯周病の治療

- 治療に必要な検査

- 銀歯や入れ歯などの補綴物の作製費用

- インプラント治療に関連する費用

- 審美目的に該当しない歯列矯正治療

- 親知らずの抜歯手術

- デンタルローンを利用して支払った治療費

- 歯科医師が処方した薬代

- 通院や入院の際に利用した交通費

上記の費用は医療費控除の対象となり還付金を受け取れるため、確定申告を忘れずに行いましょう。

ほかにも医療費控除の対象となるケースがあるため、自分の治療内容が当てはまるか事前に歯科医院に確認しておくことをおすすめします。

入れ歯は保険診療と自費診療どちらも対象

入れ歯は保険診療と自費診療のどちらも医療費控除の対象となります。

ただし審美目的ではなく機能回復目的であることを証明するための診断書が必要です。

自費で入れ歯治療を行う場合は、事前に歯科医師に機能回復が目的の治療であることの確認と診断書の作成を依頼しておきましょう。

医療費控除の計算方法

医療費控除は以下の計算式で算出します。

【医療費控除額=実際に支払った医療費の合計額ー(保険金などで補填される金額)ー10万円(課税所得が200万円未満の場合は総所得の5%の金額)】

『保険金などで補填される金額』とは、具体的に以下のような支給が該当します。

- 生命保険などの加入者に支給される給付金

- 月の医療費が高額になった際に一部払い戻される高額療養費

- 被扶養者の医療費に適用される家族療養費

生命保険契約や損害保険契約に基づいて給付される医療保険金や入院給付金、障害費用保険金も『保険金などで補填される金額』に当てはまります。

また医療費控除の上限金額は200万円です。

医療費控除の確定申告に必要な書類

医療費控除の確定申告には以下の書類が必要です。

| 医療費控除の明細書 | 医療を受けた人の指名や病院・薬局の名称、医療費の区分、支払った医療費の額、補填される金額などを記載する。 |

| 確定申告書 | 『令和◯年分の所得税及び復興特別所得税の申告書』を使用。 |

| 医療通知書 | 加入している健康保険組合から送られてくる書類。医療保険者から交付を受けた医療費通知を添付することで、明細書の記入を省略可能。 |

| 本人確認書類 | マイナンバーカードが必要。 マイナンバーカードがない場合、マイナンバーが記載された『通知カード』または『住民票の写しまたは住民票記載事項証明書』のどちらかと以下の身分証明書のいずれかの提出が必要。・運転免許証・公的医療保険の被保険者証・パスポート・身体障害者手帳・在留カード・税務署からの『確定申告のお知らせ』はがき |

医療費控除の明細書は、税務署または国税庁の『医療費控除の明細書【内訳書】』ページからダウンロード可能です。

医療費の領収書は提出する必要はありませんが、自宅で5年間保管する必要があります。

税務署から求められた場合は提示または提出が必要となるケースがあるため、医療費の領収書やレシートは必ず保管しておいてください。

また公共交通機関を利用した通院は交通費が医療費控除の対象となるため、支払いごとに領収書を受け取っておきましょう。

領収書の受け取りが難しい場合は、日付や金額、目的、人数などをメモに残しておくと領収書代わりになります。

入れ歯の医療費控除を申請する手順

医療費控除を申請する手順は以下の通りです。

- 医療費通知や医療費のお知らせで医療費の金額を確認する

- 医療費控除の金額を計算する

- 確定申告書と医療費控除の明細書を作成する

- 作成した書類を確定申告期間内に提出する

- 還付金を受け取る

ここでは上記6つの手順についてそれぞれ解説します。

医療費通知や医療費のお知らせで医療費の金額を確認する

加入している健康保険組合から送られてくる『医療通知』や『医療費のお知らせ』などの書類を見て、自分の医療費の金額を確認しましょう。

公共交通機関を利用して病院に通院している場合、上記の書類に記載されていなくても通院にかかる交通費の医療費控除を申請できる場合があります。

書類に記載されている医療費だけでなく、ほかにも対象となる費用がないか確認してみましょう。

医療費控除の金額を計算する

医療費控除の計算式に当てはめて、医療費控除の金額を計算します。

【医療費控除額=実際に支払った医療費の合計額ー(保険金などで補填される金額)ー10万円(課税所得が200万円未満の場合は総所得の5%の金額)】

支払った医療費の合計額から補填される金額と10万円を差し引いて余った金額が、医療費控除額となります。

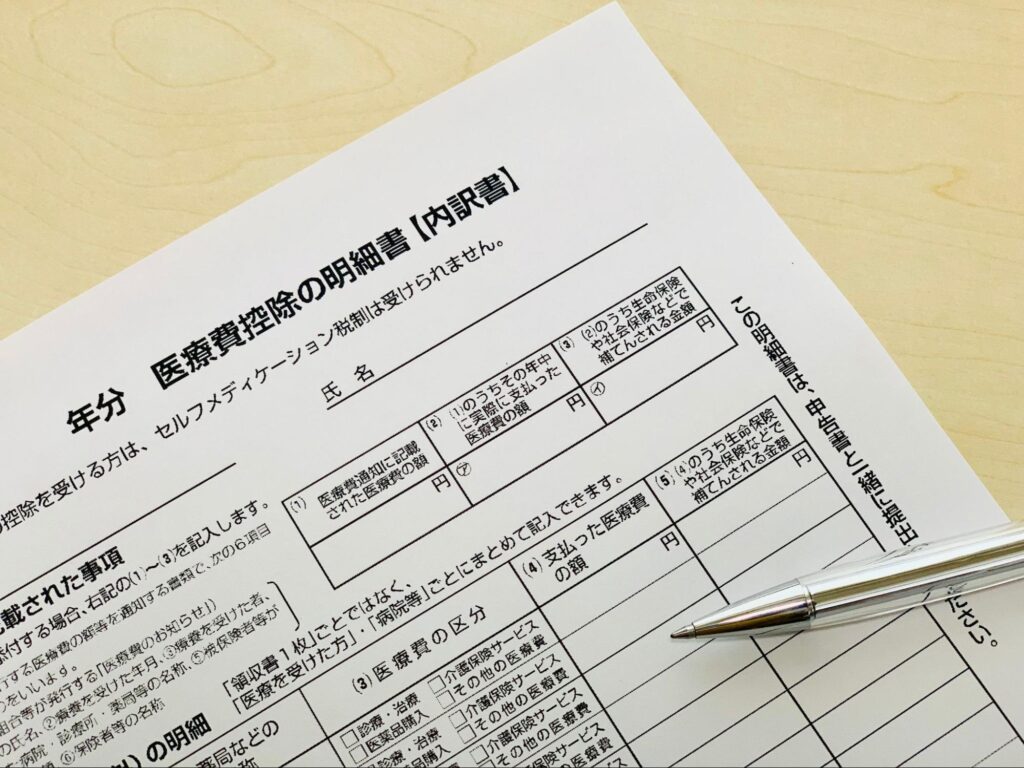

確定申告書と医療費控除の明細書を作成する

確定申告書と医療費控除の明細書は、税務署窓口または国税庁のホームページから入手可能です。

確定申告書と医療費控除の明細書の記入方法については、国税庁の公式ホームページを参考にしてみてください。

参考:医療費控除の明細書

健康保険組合から届く『医療費のお知らせ』がある場合は、医療費控除の明細書を省略できます。

医療費控除の明細書の代わりに『医療費のお知らせ』を添付しましょう。

作成した書類を確定申告期間内に提出する

作成した書類を確定申告期間内に提出しましょう。

確定申告期間は原則2月16日〜3月15日です。

書類の提出方法はインターネット経由で提出するe-Tax、郵送、税務署窓口への提出の3つの方法があります。

e-Taxなら24時間自分の好きなタイミングで提出できるため、時間の都合から郵送や窓口への提出が難しい方は利用を検討してみてください。

還付金を受け取る

確定申告から1か月から1か月半ごろを目安に、指定した銀行口座に還付金が振り込まれます。

最寄りのゆうちょ銀行や郵便局で直接受け取ることも可能です。

また郵送や窓口で提出する方法よりも、e-Taxで提出する方が還付までのスピードが早い傾向にあります。

還付金を早く受け取りたい場合は、e-Taxの利用を検討してみると良いでしょう。

入れ歯の医療費控除に関するよくある質問

入れ歯の医療費控除に関するよくある質問をまとめました。

入れ歯治療にクレジットカードを使用した場合は医療費控除の対象になる?

入れ歯治療にクレジットカードやローンを使用した場合も、医療費控除の対象となります。

契約を結んだ年が医療費控除の対象となる点に注意が必要です。

ただし分割払いで契約した際に発生した金利、手数料分は医療費控除の対象外となります。

医療費控除の対象外となる歯科治療はある?

医療費控除の対象となるのは、機能回復目的など審美目的でない治療のみです。

以下のような治療は医療費控除の対象外となるため注意しましょう。

- 審美目的の歯列矯正

- 歯を白くする目的のホワイトニング

- 予防目的の歯のクリーニング

- デンタルローンにかかる金利や手数料

- 自家用車で通院した場合のガソリン代や駐車場代

治療の目的が健康に関するものであるかどうかが重要なポイントとなります。

保険が適用されない入れ歯の種類は?

入れ歯には保険適用のものと保険適用外(自費診療)のものがあります。

保険が適用されない入れ歯の種類は次の通りです。

- 金属床義歯

- ノンクラスプ義歯

- ロケーター義歯

- 磁性アタッチメント義歯

- シリコン義歯

- テレスコープ義歯

また上記の保険適用外の入れ歯であっても、機能回復目的であれば医療費控除の対象になります。

医療費控除とセルフメディケーション税制の併用は可能?

セルフメディケーション税制とは、一定の要件を満たした場合に利用できる医療費控除の特例です。

薬局やドラッグストアなどでOTC医薬品を購入した場合に控除が受けられます。

控除額の上限は8万8,000円で、購入金額から1万2,000円を差し引いて計算します。

セルフメディケーション税制を適用するためには、以下のうちいずれかの取り組みを行っていなくてはいけません。

- 健康保険組合等が実施する人間ドックや各種検診などの健康診査

- 市区町村が健康増進事業として行う健康診査

- 定期接種や予防接種

- 勤務先で実施する定期健康診断

- 特定健康診査や特定保健指導

- 市区町村が健康増進事業として実施するがん検診

また医療費控除とセルフメディケーション税制は併用できないため、控除額の大きい方を申告しましょう。

まとめ

機能回復目的の入れ歯治療は、保険診療と自費診療どちらも医療費控除の対象となります。

医療費控除は最大200万円までの医療費を控除できる制度のため、該当する医療費がある場合は忘れずに申告しましょう。

確定申告は2月16日〜3月15日の間に行う必要があるため、提出忘れや提出遅れのないように注意してください。

平山歯科医院では、患者さんの要望や不安に合わせた丁寧なカウンセリングを実施しています。

治療に関する不安はもちろん、医療費控除の対象となるかなどのお悩みにもお答え可能なため、ぜひ一度気軽にご相談ください。